Кбк по страховым взносам во внебюджетные фонды рф. Кбк по страховым взносам Новые кбк на страхование от несчастного случая

КБК от несчастных случаев 2018 важно указывать в платежках правильно, иначе придется платить пени. Сверьтесь с актуальными на 2018 год КБК по взносам от несчастных случаев и бесплатно скачайте образцы платежек.

Читайте в статье:

КБК

КБК – это коды для классификации бюджетных расходов и доходов. Платежи по обязательным социальным взносам являются доходом государства. КБК вписывают в поле 104 платежки, поэтому, чтобы перечислить социальный взнос, плательщику необходимо знать КБК для платежа.

Социальные взносы подразделяются на два вида:

- по болезни и в связи с материнством – их с 2017 года администрирует ФНС;

- на травматизм – их по-прежнему администрирует фонд соцстраха.

Перечислять взносы в ФНС в течение года следует за каждый истекший месяц – к 15-му числу следующего месяца. Если 15-е число приходится на нерабочий день, срок платежа сдвигается на следующую за ним рабочую дату. Сроки платежей по взносам в налоговую инспекцию смотрите в таблице 3.

Таблица 3. Сроки соцстрах 2018

| Истекший период в 2018 году | Дата платежа за период |

| январь | 15.02.18 |

| февраль | 15.03.18 |

| март | 16.04.18 |

| апрель | 15.05.18 |

| май | 15.06.18 |

| июнь | 16.07.18 |

| июль | 15.08.18 |

| август | 17.09.18 |

| сентябрь | 15.10.18 |

| октябрь | 15.11.18 |

| ноябрь | 17.12.18 |

| декабрь | 15.01.19 |

Не получив платеж после завершения срока для уплаты из-за ошибки в КБК, налоговики начинают начислять пени. Чтобы их отменить, фирме или предпринимателю придется пройти процедуру уточнения платежа. Но инспекция может отказать в уточнении, и тогда пени придется заплатить, а социальный взнос – перечислить повторно и подать заявление на зачет или возврат переплаты. Актуальные КБК по пеням смотрите в таблице 4.

Таблица 4. КБК соцстрах 2018 за сотрудников по пеням

Оштрафовать фирму или предпринимателя инспекция может только при наличии недоплаты по окончании года. Помесячные перечисления взносов с точки зрения налогового законодательства – это авансовые платежи, за них налоговики не штрафуют.

По итогам года при наличии недоплаты фирме грозит налоговая ответственность, а предпринимателю – налоговая, административная и даже уголовная. Оштрафовать могу также бухгалтера и директора. Однако здесь приведены КБК для внесения налоговых штрафов в адрес ФНС. Читайте о них в таблице 5.

Таблица 5. КБК соцстрах 2018 за сотрудников по штрафам

КБК несчастные случаи на 2018 год для юридических лиц и ИП

Действующие КБК для платежей «на травматизм» в фонд соцстраха смотрите в таблице 6.

Пени ФСС КБК 2018

Перечислять взносы в фонд соцстраха в течение года нужно за каждый месяц – к 15-му числу следующего. Если 15-е число выпадает на нерабочий день, срок платежа сдвигается на следующую за ним рабочую дату.

Не получив из-за ошибки в КБК платеж после завершения срока для перечисления, фонд начинает начислять пени – по формуле:

Пример

Пени ФСС КБК 2018

ООО «Символ» перечислило взносы «на травматизм» за август 2018 года в сумме 75 000 р. по ошибочному КБК. Ошибка обнаружена через 4 дня. Ключевая ставка в этот период – 7,25%.

Фонд насчитал пени в размере 72,50 рублей (75 000 руб. х 7,25% / 300 х 20 дн.).

Вложенные файлы

- Образец платежки ИП по взносам на травматизм.doc

- Образец платежки по недоимке взносов на тразматизм.doc

- Бланк платежки с расшифровкой полей.doc

- Образец платежки взносов в ФНС.doc

- Справочник заполнение платежек.doc

- Справочник структура КБК.doc

- Пример платежки фирмы по взносам «на травматизм»..doc

КБК на взносы ФСС на 2020 год можно найти в приказе Минфина России от № 65н. Стоит помнить, что по взносам КБК ФСС на случай временной нетрудоспособности 2020 года и КБК по травматизму отличается.

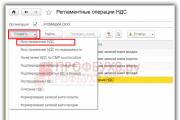

Заполнить платежки с верными КБК удобней всего можно в программе "БухСофт". Программа сама введет верный код с учетом всех изменений. А другие реквизиты поможет заполнить в полуавтоматическом режиме. Затем платежка будет проверена на ошибки. В результате ваш платеж дойдет до бюджета вовремя.

Заполнить платежку с верными КБК

КБК в ФСС для юридических лиц для страховых взносов по временной нетрудоспособности и материнству в 2020 году

Взносы на обязательное социальное страхование по материнству и болезни оплачивают практически все работодатели-юрлица. Исключение составляют налогоплательщики, которые по тем или иным основаниям применяют пониженные тарифы страховых взносов. В этом случае тариф на соцвзносы может снижаться до нуля.

Следует отметить, что платят социальные страхвзносы не только юридические лица, но и предприниматели, которые используют наемный труд. А также те предприниматели, которые по собственному желанию перечисляют взносы на обязательное социальное страхование за себя. КБК в этом случае такой же как для юридических лиц.

КБК ФСС 2020 года для юридических лиц следующий:

- Читайте по теме: КБК на 2020 год

В случае если страхователь оплачивает задолженность периодов до января 2017 года по взносам ФСС в 2020 году, КБК используется такой:

КБК в 2020 году для взносов по нетрудоспособности и материнству: штрафы и пени

КБК по взносам на обязательное социальное страхование 2020 года для оплаты пени по взносам по временной нетрудоспособности и материнству отличается несущественно от КБК для самих взносов.

Для оплаты пени ФСС КБК в 2020 году такой:

Для штрафов КБК по взносам ФСС в 2020 году выглядит следующим образом:

КБК на взносы от несчастных случаев (НС и ПЗ)

Взносы на страхование от несчастных случаев и профессиональных заболеваний перечисляются в территориальное отделение ФСС, где зарегистрирован страхователь. КБК в 2020 году на взносы от несчастных случаев используется такой:

|

КБК ФСС от НС и ПЗ 2020 года |

393 1 02 02050 07 1000 160 |

Напомним, сейчас в Соцстрах необходимо отчитываться только по взносам о несчастных случаях и профессиональных заболеваниях. Однако данные по страхвзносам по нетрудоспособности и материнству, также как и платежи по ним, необходимо направлять в свою налоговую инспекцию .

В отличие от страхвзносов, оплачиваемых в налоговую, по задолженности за периоды до 2017 года КБК для ФСС от НС и ПЗ в 2020 году для юридических лиц и предпринимателей применяется такой же, как и для текущих платежей.

КБК 2020 травматизм: пени и штрафы

В случае опоздания с оплатой взносов на травматизм, понадобится перечислить пени на отдельный КБК 2020 года для обязательного социального страхования от травматизма.

Коды бюджетной классификации для того, чтобы правильно перечислить взносы в электронном виде на уплату страховых взносов на обязательное социальное страхование, НС и ПЗ в Фонд Социального Страхования РФ, на государственные услуги. Иначе также возможны штрафы и пени.

Коды КБК в ФСС травматизм, НС и ПЗ, пени, штрафы, недоимка в 2017 года

Для взносов в ФСС в 2020 году КБК изменились? Нет, изменения в коды соцстраха не было, осталось как в 2019. Ниже приведен Перечень кодов классификации доходов (КБК ФСС), также зарезервированных Минфином РФ для отражения платежей в ФСС РФ для организаций и ИП.

| Номер КБК | Цель перечисления |

|---|---|

Страхование от травматизма на производстве и профессиональных заболеваний |

|

| 393 1 02 02050 07 1000 160 | Страховые взносы за сотрудников на "травматизм" |

| 393 1 02 02050 07 2000 160 | кбк для уплаты пени в фсс от НС в 2020 году

|

| 393 1 02 02050 07 3000 160 | Штрафы - суммы денежных взысканий |

кбк добровольные взносы в фсс в 2017 году для ИП за себя |

|

| 393 117 06020 07 6000 180 | добровольные отчисления предпринимателя |

| 393 1 16 20020 07 6000 140 | Штрафы за нарушение установленного срока представления в ФСС отчетности или ее непредставления, несвоевременная регистрация) |

Примечание : Если из-за ошибки в реквизитах КБК ФСС деньги не попадут на нужный счет, страхователю будет начислены пени.

к меню

Реквизиты ФСС Москва 2020, официальный сайт, Взносы на обязательное соцстрахование

Получатель: УФК по г. Москве (Государственное учреждение – Московское региональное отделение Фонда социального страхования РФ)

ИНН 7710030933 КПП 770701001

БИК Банка получателя: 044525000

БАНК получателя: Главное управление Банка России по Центральному Федеральному округу г. Москва (Сокращенное наименование - ГУ Банка России по ЦФО)

НОМЕР СЧЕТА получателя: 40101810045250010041

Для страхователей (ИП), добровольно вступивших в правоотношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством:

КБК 393 117 06020 07 6000 180 – добровольные взносы предпринимателя

Денежные взыскания (штрафы) за нарушение законодательства (например, не сдача отчета или несвоевременная сдача отчета, не предоставление сведений об открытии счета и т.д.)

КБК 393 1 16 20020 07 6000 140 – штраф

Прочие поступления от денежных взысканий (штрафов) и иных сумм в возмещение ущерба

КБК 393 1 16 90070 07 6000 140 – административный штраф

Официальный сайт государственного учреждения ФСС Москва

Сайт соцстраха: ... ссылкаОтделения: ... ссылка

к меню

ОШИБКИ в ПЛАТЕЖНОМ ПОРУЧЕНИИ (платежке) в ФСС РФ и ПЕНИ, ответственность

Если в платежном поручении на перечисление страховых взносов неверно указаны параметры платежа:

- счет Федерального казначейства;

- КБК взносы ФСС 2020;

- наименование банка получателя регионального отделения фонда социального страхования.

Остальные ошибки не препятствуют перечислению денег в бюджет, уплату взносов, значит не приведут к . К таким недочетам относятся: неправильный ИНН или КПП получателя.

к меню

Платежка ФСС НС и ПЗ, образец заполнения в 2020 г. куда платить

Примечание : Юридические лица - фирмы, работодатели ИП, уплачивающие за работников.

Как правильно заполнить платежное поручение в ФСС РФ в 2020 на несчастный случай? Это очень важный вопрос, потому что если деньги уйдут "мимо", то организацию или ИП ждут пени и штрафы.

Ниже дан бланк, образец заполнения платежки и инкассового поручения в соцстрах по требованию на НС.

Итак мы рассмотрели КБК ФСС на травматизм, НС и ПЗ, пени по страховым взносам в ФСС для правильного составления поручения по взносам.

Большая часть изменений касается взносов на обязательное страхование от несчастных случаев на производстве (взносов на «травматизм»). Кроме того, изменилась предельная база для начисления взносов в ФСС, увеличены размеры штрафов, а также изменены КБК для уплаты пеней и штрафов.

Пилотный проект

Пилотный проект ФСС России по прямым выплатам пособий по социальному страхованию территориальным органами фонда продлен на 2016 год постановлением Правительства РФ от 19 декабря 2015 г. №1389. С июля 2016 года к нему присоединяются Мордовия, Брянская, Калининградская, Калужская, Липецкая и Ульяновская области. Напомним, что для всех предприятий и организаций вышеуказанных регионов в ходе пилотного проекта изменяется система уплаты страховых взносов в Фонд социального страхования. По новой схеме страхователи должны уплачивать страховые взносы по обоим видам обязательного социального страхования в полном объеме.

Лимит взносов в ФСС в 2016 году

Постановлением Правительства РФ от 26 ноября 2015 г. №1365 изменена предельная величина базы для начисления страховых взносов по обязательному социальному страхованию в ФСС по временной нетрудоспособности и в связи с материнством. Теперь она составляет 718 тыс. руб. (в 2015 году лимит по взносам был 670 тыс. руб.). С заработной платы в пределах лимита по взносам тариф взносов составляет 2,9%, свыше лимита взносы не начисляются. Напомним, что лимит по взносам не касается взносов на «травматизм». Они уплачиваются в полном объеме.

КБК в ФСС (НС и ПЗ)

2017 —

| ФСС (НС и ПЗ) — травматизм — с 2017 года взносы продолжают уплачиваться в ФСС | |

| 393 1 02 02050 07 1000 160

взносы уплачиваются в ФСС |

Страховые взносы в ФСС от несчастных случаев

на производстве и профессиональных заболеваний за работников с 2017 года (кбк не поменялся ) 393 1 02 02050 07 2100 160 — пени |

| ФСС — с 2017 года взносы уплачиваются в ИФНС | |

| 182 1 02 02090 07 1010 160

взносы уплачиваются в ИФНС |

социальное страхование

с 2017 года 182 1 02 02090 07 2110 160 — пени |

| 182 1 02 02090 07 1000 160

взносы уплачиваются в ИФНС |

Страховые взносы в ФСС на обязательное социальное страхование

на случай временной нетрудоспособности и в связи с материнством за работников (долги) за 2016 182 1 02 02090 07 2100 160 — пени |

Образец платежного поручения по взносам в ФСС

с КБК 2017 год

КБК в ФСС (НС и ПЗ)

2015 —

| 393 1 02 02090 07 1000 160 | Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством |

| 393 1 02 02090 07 2100 160 | Пени |

| 393 1 02 02090 07 3000 160 | Штрафы по страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством |

| 393 1 02 02050 07 1000 160 | Страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний |

| 393 1 02 02050 07 2100 160 | Пени по страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний |

| 393 1 02 02050 07 3000 160 | Штрафы по страховым взносам на обязательное социальное от несчастных случаев на производстве и профессиональных заболеваний |

| 393 1 11 02061 07 0000 120 | Доходы от размещения временно свободных средств Фонда социального страхования РФ, сформированных за счет поступления единого социального налога |

| 393 1 11 02062 07 0000 120 | Доходы от размещения временно свободных средств Фонда социального страхования РФ, сформированных за счет поступления страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний |

| 393 1 11 05037 07 0000 120 | Доходы от сдачи в аренду имущества, находящегося в оперативном управлении Фонда социального страхования РФ |

| 393 1 11 09047 07 0000 120 | Прочие поступления от использования имущества, находящегося в оперативном управлении Фонда социального страхования РФ |

| 393 1 14 02070 07 0000 410 | Доходы от реализации имущества, находящегося в оперативном управлении Фонда социального страхования РФ (в части реализации основных средств по указанному имуществу) |

| 393 1 14 02070 07 0000 440 | Доходы от реализации имущества, находящегося в оперативном управлении Фонда социального страхования РФ (в части реализации материальных запасов по указанному имуществу) |

| 393 1 16 20020 07 6000 140 | Денежные взыскания (штрафы

) за нарушение законодательства РФ о государственных внебюджетных фондах и о конкретных видах обязательного социального страхования, бюджетного законодательства (в части бюджета Фонда социального страхования РФ) (например , не сдача отчета или несвоевременная сдача отчета) |

| 393 1 16 21070 07 0000 140 | Денежные взыскания (штрафы) и иные суммы, взыскиваемые с лиц, виновных в совершении преступлений, и в возмещение ущерба имуществу, зачисляемые в бюджет Фонда социального страхования РФ |

| 393 1 16 90070 07 6000 140 | Прочие поступления от денежных взысканий (штрафов) и иных сумм в возмещение ущерба, зачисляемые в Фонд социального страхования РФ (административный штраф ) |

| 393 1 17 04000 01 0000 180 | Поступления капитализированных платежей предприятий |

| 393 1 17 06020 07 6000 180 | Прочие неналоговые поступления в Фонд социального страхования РФ (добровольные страховые взносы ) |

Страница не найдена

Государственное учреждение — региональное отделение Фонда социального страхования Российской Федерации по Республике ХакасияНовости

Новые КБК с 1 января 2017 года

Уважаемые страхователи!

Государственное учреждение — региональное отделение Фонда социального страхования Российской Федерации по Республике Хакасия (далее — Региональное отделение) сообщает, что с 1 января 2017 года администрирование страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством передается в налоговые органы.

В связи с этим, Региональное отделение рекомендует страхователям произвести уплату страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством за декабрь 2016 года до 30 декабря 2016 года по КБК 393 1 02 02090 07 1000 160 .

Это позволит передать сведения о состоянии лицевого счета страхователей в налоговые органы без остатков и избежать спорных вопросов о наличии (отсутствии) задолженности.

С 1 января 2017 года уплату страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством следует производить в налоговые органы, в том числе:

за декабрь 2016 года, если фактическая уплата производится в 2017 году — на КБК 182 1 02 02090 07 1000 160 ;

за периоды с января 2017 года — на КБК 182 1 02 02090 07 1010 160 .

Обращаем Ваше внимание, что осуществление функций по администрированию страховых взносов по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний сохраняется за Фондом социального страхования Российской Федерации, уплата соответствующих взносов производится страхователями в 2017 году на действующий КБК 393 1 02 02050 07 1000 160 .

Ниже приведены коды бюджетной классификации по платежам на обязательное социальное страхование, действующие в настоящее время и с 1 января 2017 года:

|

Назначение |

КБК в 2016 году |

КБК в 2017году |

|

|

За периоды до 31.12.2016 |

За периоды с 01.01.2017 |

||

|

Обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством |

|||

|

Страховые взносы |

393 1 02 02090 07 1000 160 |

182 1 02 02090 07 1000 160 |

182 1 02 02090 07 1010 160 |

|

393 1 02 02090 07 2100 160 |

182 1 02 02090 07 2100 160 |

182 1 02 02090 07 2110 160 |

|

|

393 1 02 02090 07 3000 160 |

182 1 02 02090 07 3000 160 |

182 1 02 02090 07 3010 160 |

|

|

Обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний |

|||

|

Страховые взносы |

393 1 02 02050 07 1000 160 |

||

|

393 1 02 02050 07 2100 160 |

|||

|

393 1 02 02050 07 3000 160 |

|||

К списку »

Общие правила расчета взносов

Взносы на страхование от несчастных случаев и профзаболеваний рассчитывайте по итогам каждого месяца. Считать нужно по тому тарифу, который установили в ФСС России именно для вашей организации или для обособленного подразделения на текущий год (п. 1 и 4 ст. 22 Закона от 24 июля 1998 г. № 125-ФЗ).

Величину тарифа можно посмотреть в уведомлении, полученном из отделения фонда. Такой документ специалисты ФСС России выдают ежегодно, как правило, в течение первой декады.

Расчет взносов с учетом скидки или надбавки

ФСС России может установить тариф на текущий год с учетом скидки или надбавки.

Если организации (обособленному подразделению) установили тариф с учетом надбавки, то его начинайте использовать с начала календарного года, следующего за тем, в котором установили надбавки. Взносы по тарифу с учетом скидки рассчитывайте с начала календарного года, следующего за годом установления скидки. Об этом сказано в пункте 10 Правил, утвержденных постановлением Правительства РФ от 30 мая 2012 г. № 524.

Взносы на страхование от несчастных случаев и профзаболеваний рассчитывайте так:

Льготы по уплате взносов

Льготы по уплате взносов установлены двум категориям страхователей.

- общественные организации инвалидов, среди членов которых инвалиды и их законные представители составляют не менее 80 процентов;

- организации, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов. При этом среднесписочная численность инвалидов должна быть не менее 50 процентов, а доля их зарплаты – не меньше 25 процентов;

- учреждения, созданные для достижения образовательных, культурных, лечебно-оздоровительных, физкультурно-спортивных и других социальных целей. Льгота предоставляется, если все имущество таких учреждений находится в собственности общественных организаций инвалидов;

- учреждения, созданные для оказания правовой и иной помощи инвалидам, детям-инвалидам и их родителям. Льгота предоставляется при условии, что все имущество этих учреждений находится в собственности общественных организаций инвалидов.

В таких организациях взносы на страхование от несчастных случаев и профзаболеваний по любым выплатам рассчитывайте исходя из 60 процентов от установленного тарифа.

Ко второй категории льготников относятся организации и предприниматели, которые выдают зарплату и иные вознаграждения инвалидам I, II и III групп. С выплат этим инвалидам взносы рассчитывайте исходя из 60 процентов от установленного тарифа.

Такие льготы определены статьей 2 Закона от 22 декабря 2005 г. № 179-ФЗ, статьей 2 Закона от 14 декабря 2015 г.

Ставка ФСС от несчастных случаев в 2018 году

№ 362-ФЗ. Действие Закона от 22 декабря 2005 г. № 179-ФЗ продлено на 2015–2017 годы (ст. 1 Закона от 14 декабря 2015 г. № 362-ФЗ).

Взносы на страхование от несчастных случаев и профзаболеваний с учетом льгот рассчитывайте по формуле:

Пример расчета взносов на страхование от несчастных случаев и профзаболеваний с применением льгот

Уставный капитал ООО «Производственная фирма "Мастер"» состоит из вкладов общественных организаций инвалидов. Среднесписочная численность инвалидов составляет 55 процентов. Доля зарплаты инвалидов – 30 процентов. На 2016 год установлен тариф взносов на страхование от несчастных случаев и профзаболеваний в размере 1 процента (соответствует 9-му классу профессионального риска) со скидкой 25 процентов. То есть тариф с учетом скидки равен 0,75 процента (1% × (100% – 25%)).

В июне организация начислила своим сотрудникам зарплату в общей сумме 500 000 руб. За июнь бухгалтер организации начислил взносы на страхование от несчастных случаев и профзаболеваний в размере 2250 руб. (500 000 руб. × 0,75% × 0,6).

Страховые взносы на травматизм в 2018 году: актуальный обзор

N 217-ФЗ "О страховых тарифах на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний на 2009 год и на плановый период 2010 и 2011 годов" установлено, что страховые взносы уплачиваются страхователем в порядке и по тарифам, которые установлены Федеральным законом от 22 декабря 2005 года № 179-ФЗ «О страховых тарифах на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний на 2006 год».

Федеральный закон Российской Федерации от 8 декабря 2010 г. N 331-ФЗ продлил действие тарифов и на 2011 — 2013 годы.

Федеральный закон Российской Федерации от 3 декабря 2012 г. N 228-ФЗ продлил действие тарифов и на 2013 — 2015 годы.

О страховых тарифах на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний в 2013 году и на плановый период 2014 и 2015 годов

Классификация видов экономической деятельности по классам профессионального риска, вступающая в силу с 1 января 2013 года.

Страховой тариф устанавливается в процентах к начисленной оплате труда по всем основаниям (доходу) застрахованных, а в соответствующих случаях — к сумме вознаграждения по гражданско — правовому договору по группам отраслей (подотраслей) экономики в соответствии с классами профессионального риска в следующих размерах:

I класс профессионального риска 0,2

II класс профессионального риска 0,3

III класс профессионального риска 0,4

IV класс профессионального риска 0,5

V класс профессионального риска 0,6

VI класс профессионального риска 0,7

VII класс профессионального риска 0,8

VIII класс профессионального риска 0,9

IX класс профессионального риска 1,0

X класс профессионального риска 1,1

XI класс профессионального риска 1,2

XII класс профессионального риска 1,3

XIII класс профессионального риска 1,4

XIV класс профессионального риска 1,5

XV класс профессионального риска 1,7

XVI класс профессионального риска 1,9

XVII класс профессионального риска 2,1

XVIII класс профессионального риска 2,3

XIX класс профессионального риска 2,5

XX класс профессионального риска 2,8

XXI класс профессионального риска 3,1

XXII класс профессионального риска 3,4

XXIII класс профессионального риска 3,7

XXIV класс профессионального риска 4,1

XXV класс профессионального риска 4,5

XXVI класс профессионального риска 5,0

XXVII класс профессионального риска 5,5

XXVIII класс профессионального риска 6,1

XXIX класс профессионального риска 6,7

XXX класс профессионального риска 7,4

XXXI класс профессионального риска 8,1

XXXII класс профессионального риска 8,5

Cтраховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний уплачиваются в размере 60 процентов размера страховых тарифов:

1) организациями любых организационно — правовых форм в части начисленных по всем основаниям независимо от источников финансирования выплат в денежной и (или) натуральной формах (включая в соответствующих случаях вознаграждения по гражданско — правовым договорам) работникам, являющимся инвалидами I, II и III групп;

общественными организациями инвалидов (в том числе созданными как союзы общественных организаций инвалидов), среди членов которых инвалиды и их законные представители составляют не менее 80 процентов;

организациями, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов и в которых среднесписочная численность инвалидов составляет не менее 50 процентов, а доля заработной платы инвалидов в фонде оплаты труда составляет не менее 25 процентов;

учреждениями, которые созданы для достижения образовательных, культурных, лечебно — оздоровительных, физкультурно — спортивных, научных, информационных и иных социальных целей, а также для оказания правовой и иной помощи инвалидам, детям — инвалидам и их родителям, единственными собственниками имущества которых являются указанные общественные организации инвалидов.