Учет продажи продукции, выполненных работ, оказанных услуг. Курсовая работа: Учет продажи продукции, работ, услуг Учет продажи готовой продукции выполненных работ услуг

Учет реализации готовой продукции, выполненных работ и оказанных услуг ведется на счете 90 «Продажи». На этом счете учитывается информация о доходах и расходах, связанных с обычными видами деятельности организации, а также определяется финансовый результат по ним. При признании в БУ сумма выручки от продажи товаров, продукции, выполненных работ, оказанных услуг отражается по кредиту счета 90. Одновременно себестоимость товаров, продукции, работ, услуг списывается в дебет счета 90.

В сельскохозяйственных организациях в дебет счета 90 «Продажи» в течение года списывается плановая себестоимость реализованной продукции, работ, услуг а по кредиту отражается выручка от их продажи. В конце года плановая себестоимость по дебету доводится до фактической путем отнесения калькуляционных разниц в Дт счета 90 с кредита счетов учета затрат на производство.

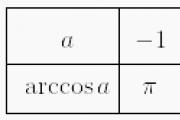

К счету 90 «Продажи» в типовом плане счетов предусмотрены следующие субсчета:

Себестоимость продаж.

Экспортные пошлины.

9. Прибыль (убыток) от продаж.

На субсчете 1 по кредиту отражаются доходы от обычных видов деятельности, признаваемые выручкой:

Дт 62 Кт 90/1 - начислена задолженность покупателям на сумму выручки с учетом НДС.

На субсчете 2 по дебету отражается себестоимость проданной продукции, работ, услуг, по которым на субсчете 90/1 учтена сумма выручки:

Дт 90/2 Кт 43,11,23 - продана продукция, молодняк животных; оказаны услуги на сторону.

На субсчете 90/3 «НДС» - по дебету учитываются отнесенные суммы НДС в установленном проценте от суммы выручки, причитающиеся к получению от покупателя (заказчика):

Дт 90/3 Кт 68.

На субсчете 90/4 «Акцизы» фиксируются суммы акцизов, включенных в цену проданной продукции:

Дт 90/4 Кт 68.

На субсчете 90/5 «Экспортные пошлины» организации-экспортеры отражают суммы экспортных пошлин:

Дт90/5 Кт68.

Субсчет 90/9 «Прибыль (убыток) от продаж» используется для выявления финансового результата (прибыль или убыток) от продаж за отчетный месяц.

Если оборот по кредиту субсчета 90/1 выше, чем сумма оборотов по дебету субсчетов 90/2,3,4,5, то хозяйство получило прибыль:

Дт 90/9 Кт99...

Если сумма оборотов по дебету субсчетов 90/2,3,4,5 выше, чем оборот по кредиту субсчета, 90/1, то получен убыток:

Дт 99 Кт 90/9

Оперативный аналитический учет продажи ведут в отделе сбыта в специальных карточках, книгах или журналах, а при использовании ЭВМ - в ежедневно составляемых машинограммах отгрузки продукции.

В агропромышленном комплексе для этой цели применяют:

Реестр учета продажи продукции ф. 63-АПК;

Реестр учета продажи работ и услуг ф. 64-АПК

Ведомость учета продажи продукции, работ и услуг ф. 62-АПК

Аналитический учет в реестрах ведется в разрезе каждого вида продукции и канала реализации (например по реализации молока будет столько реестров сколько каналов: заготовительные организации; за н/р; в счет ОТ; в столовую и т.д.) Основание для их заполнения применяют ТТН, приемные квитанции, накладные и лимитно-заборные ведомости. Итоговые данные из реестров переносятся в ведомость 62 – АПК, что позволяет ежемесячно выявлять финансовый результат по каждому виду реализуемой продукции, а также определять наиболее выгодные каналы реализации продукции.

Синтетический учет продажи продукции ведется в журнале-ордере 11 – АПК.

Продажей продукции завершается кругооборот средств организации, в результате чего создается возможность из полученной выручки произвести расчеты с поставщиками материалов, с работниками по оплате труда, с бюджетом по налогам и сборам, платежам во внебюджетные фонды, с банком по кредитам, прочими кредиторами.

Продажа продукции, работ и услуг должна позволить не только возместить затраты по их производству и сбыту, но и получить прибыль - один из важнейших источников обновления и расширения производства.

Продукция, работы и услуги считаю проданными при переходе права собственности на них от продавца к покупателю, от производителя к потребителю. С этого момента их стоимость включается в объем выручки и доход организации. Объём выручки от продажи продукции, выполненных работ и оказанных услуг является важнейшим показателем, характеризующим производственную и финансовую деятельность коммерческой организации, производственного предприятия.

В текущем учете продаваемая продукция оценивается: по фактической производственной себестоимости (с включением всех затрат или только прямых затрат), плановой (нормативной производственной себестоимости или продажным ценам). Если организация применяет плановую (нормативную) себестоимость или продажные цены, то по окончании отчетного месяца исчисляется фактическая себестоимость проданной продукции, работ, услуг. При расчете фактической себестоимости используются данные об остатке продукции на складе (в отгрузке) и о выпуске или ее отгрузке за месяц по учетным ценам (плановая или нормативная себестоимость продажные цены) и по фактической себестоимости. При этом исчисляется коэффициент отношения фактической себестоимости к стоимости по учетным ценам, который умножается на стоимость по учетным ценам проданной продукции.

Продажа продукции (работ, услуг) производится: по свободным отпускным ценам и тарифам, увеличенным на сумму налога на добавленную стоимость (НДС), по государственным регулируемым оптовым иенам (тарифам), увеличенным на сумму НДС, и по государственным регулируемым розничным ценам, включающим в себя НДС. Свободные продажные цены согласовываются сторонами сделки, т. е. продавцом и покупателем. Если в расчетах используются свободные договорные цены, то они могут быть проверены со стороны налоговых органов. Проверке подвергаются цены при отклонении их более чем на 20 % от уровня рыночных цен на идентичные изделия, цены по договорам, заключаемым между взаимозависимыми организациями, по товарообменным операциям и внешнеторговым сделкам.

Проверка цен, указанных в договоре, осуществляется:

на основе документально подтвержденной информации, полученной из официальных источников о рыночных ценах. К официальным источникам относится следующая информация: о биржевых котировках и рыночных ценах, опубликованных в печатных изданиях государственными органами по статистике и органами, регулирующими ценообразование, а также заключения экспертов, имеющих право на осуществление оценочной деятельности;

методом цены последующей продажи. При этом методе в основу проверки берется цена, по которой в последующем продавалась продукция. Этот метод используется в случае отсутствия на рынке сделок по идентичным или однородным товарам;

затратным методом, при котором рыночная цена рассчитывается как сумма произведенных расходов и обычной прибыли для Данной сферы деятельности. Обычный размер прибыли равен уровню рентабельности, сложившемуся по аналогичным товарам. Сведения об уровне рентабельности получают от органов статистики и органов ценообразования.

К стоимости продукции по продажным иенам добавляется акциз (по подакцизной продукции) и НДС, а при продаже ее за наличный расчет и налог с продаж. Сумма акциза определяется по отношению к продажной цене. По НДС в качестве налогооблагаемой базы берется стоимость по продажным пенам, а по подакцизной продукции к пене добавляется акциз.

При определении налоговой базы по налогу с продаж в стоимость продукции включаются налог на добавленную стоимость и акциз для подакцизной продукции. По НДС и налогу с продаж ставка устанавливается в процентах, по подакцизной продукции в зависимости от ее вида по адвалорным ставкам (в процентах) -- ювелирные изделия, автомобили легковые или по специфическим ставкам (в рублях и копейках) - алкогольная продукции и табачные изделия.

В выписываемых расчетно-платежных документах указываются: цена, количество продукции, стоимость продукции по продажным ценам, акциз, НДС, налог с продаж и общая сумма к получению.

Важной предпосылкой организации учета продажи продукции, достоверного исчисления финансовых результатов является наличие своевременно и правильно оформленных договоров продаж первичных документов, графика документооборота, номенклатуры-ценника на производимую продукцию и др.

К задачам учета продаж продукции, выполненных работ, оказанных услуг относятся:

· контроль за своевременным и правильным оформлением первичных документов по сбыту и продаже продукции;

· своевременная выписка и предоставление покупателю и банку расчетно-платежных документов;

· обеспечение информацией о наличии и движении продукции руководителей соответствующих подразделений в целях осуществления контроля за своевременным оприходованием, отгрузкой и сохранностью готовой продукции;

· контроль за своевременным поступлением денежных средств от продажи продукции, сверка взаимных расчетов с покупателями.

Как формируется себестоимость работ (услуг), рассмотрим на примере.

Пример

ООО "Зенит" выполняет ремонтные работы.

Нормативная себестоимость реализованных работ - 30 000 руб. Фактическая себестоимость ремонтных работ составила 32 000 руб.

Выручка от реализации ремонтных работ составила 47 200 руб. (в том числе НДС - 7200 руб.).

Бухгалтер "Зенита" должен сделать проводки:

Дебет 51 Кредит 62

47 200 руб. - поступили денежные средства от заказчика;

Дебет 62 Кредит 90-1

47 200 руб. - отражена выручка от реализации ремонтных работ;

Дебет 90-2 Кредит 40

30 000 руб. - списана нормативная себестоимость ремонтных работ;

Дебет 90-3 Кредит 68 субсчет "Расчеты по НДС"

7200 руб. - начислен НДС, подлежащий уплате в бюджет;

Дебет 40 Кредит 20

32 000 руб. - отражена фактическая себестоимость выполненных работ;

Дебет 90-2 Кредит 40

2000 руб. (32 000 - 30 000) - списано превышение фактической себестоимости ремонтных работ над их нормативной себестоимостью.

В конце месяца необходимо сделать запись:

Дебет 90-9 Кредит 99

8000 руб. (47 200 - 7200 - 30 000 - 2000) - отражена прибыль от реализации ремонтных работ.

Учет без использования счета 40

При передаче на склад готовой продукции, отражаемой по учетным ценам (плановой себестоимости), сделайте запись:

Дебет 43 Кредит 20 (23, 29)

оприходована готовая продукция по учетным ценам (плановой себестоимости).

Сумму отклонений списывайте на те же счета, на которые списана себестоимость готовой продукции по учетным ценам.

Если учетная цена готовой продукции оказалась ниже фактической себестоимости, сделайте такую проводку:

увеличена себестоимость готовой продукции (перерасход).

Если учетная цена оказалась выше фактической себестоимости, сделайте такую проводку:

Дебет 90-2 (45, 28...) Кредит 43

сторнирована разница между учетной ценой и себестоимостью готовой продукции (экономия).

Пример

ООО "Эстер" занимается производством мебели и отражает себестоимость готовой продукции по учетным ценам (без использования счета 40). На начало отчетного периода на складе числится 5 кресел. В качестве учетной цены используется плановая себестоимость, которая составляет 2000 руб./шт. Плановая себестоимость всей готовой продукции на складе - 10 000 руб. (2000 руб. х 5 шт.), сумма отклонений на остаток готовой продукции - 1000 руб. (перерасход).

В отчетном периоде ООО "Эстер" изготовило 20 кресел. Плановая себестоимость выпущенной продукции - 40 000 руб. (2000 руб. х 20 шт.). Сумма отклонений по выпущенной продукции за месяц составила 6000 руб. (перерасход).

В этом же периоде отгружено покупателям 15 кресел. Плановая себестоимость отгруженной продукции - 30 000 руб. (2000 руб. х 15 шт.).

Бухгалтер ООО "Эстер" должен сделать проводки:

Дебет 43 Кредит 20

40 000 руб. - оприходованы готовые кресла по плановой себестоимости;

Дебет 43 Кредит 20

6000 руб. - отражено отклонение плановой себестоимости выпущенной продукции от ее фактической себестоимости;

Дебет 90-2 Кредит 43

30 000 руб. - списаны кресла, отгруженные покупателю.

Процент отклонения фактической себестоимости отгруженной продукции от ее учетной цены (перерасход) составит:

(1000 руб. + 6000 руб.) : (10 000 руб. + 40 000 руб.) х 100 = 14%.

Сумма отклонений по отгруженной продукции составит:

30 000 руб. х 14% = 4200 руб. (перерасход).

Сумму отклонений бухгалтер должен списать проводкой:

Дебет 90-2 Кредит 43

4200 руб. - списана сумма отклонений по отгруженной продукции.

Для учета готовой продукции используют счета № 40 и №43 - эти счета предназначены для обобщения информации о наличии и движении готовой продукции, работ, услуг. (Типовые корреспонденции счетов по операциям учета готовой продукции и ее реализации приведены в приложении 1).

Реализация готовой продукции отражается на счете 90 «Продажи» - этот счет предназначен для выявления конечного финансового результата деятельности организации за отчетный период. При реализации готовой продукции, работ, услуг, следует сформировать финансовый результат от продаж. Реализация готовой продукции, работ, услуг организуется с помощью бухгалтерского учета, который охватывает все стороны экономической и хозяйственной деятельности организации как внутри их, так и в их взаимоотношениях с другими юридическими и физическими лицами.

Готовая продукция отражается в бухгалтерском балансе по фактической или нормативной (плановой) производственной себестоимости, включающей затраты, связанные с использованием в процессе производства основных средств, сырья, материалов, топлива и другие затраты на производство продукции либо по прямым статьям затрат. Оценка готовой продукции в настоящее время осуществляется по:

1.Фактической производственной себестоимости -- представляет собой сумму всех затрат на её изготовление (собирается полностью только на счете 20 «Основное производство»). Применяется в основном при единичном и мелкосерийном производстве, а также при выпуске массовой продукции небольшой номенклатуры.

2. по плановой (нормативной) производственной себестоимости. Метод состоит в том, что отдельно учитывают отклонения фактической производственной себестоимости готовой продукции за отчетный месяц от плановой или нормативной себестоимости (отклонения выявляют на счете 40 «Выпуск продукции (работ, услуг)»). Целесообразно использовать в отраслях с массовым и серийным характером производства и с большой номенклатурой готовой продукции. Положительной стороной расчета товарного выпуска по указанной себестоимости является единство оценки в текущем учете, при планировании и составлении отчетности.

3. По неполной (сокращенной) производственной себестоимости (метод «директ-костинг»), исчисляемой по фактическим затратам без учета общехозяйственных расходов. Этот метод предназначен для учета в производствах массовой продукции. Когда косвенные расходы списываются со счета 26 «Общехозяйственные расходы» в дебет счета 90 «Продажи»;

4. По продажным (рыночным) ценам и тарифам, (без налога на добавленную стоимость и налога с продажи) при учете товаров, реализуемых через розничную сеть; Этот метод имеет самое широкое применение.

5. По продажным ценам и тарифам (с учетом НДС). Этот вариант используют в условиях относительной стабильности цен и тарифов, причем необходимо обособленно учитывать сумму налога на добавленную стоимость.

6. По учетным ценам (договорным, оптовым) - обособленно учитывается разница между фактической себестоимостью и учетной ценой. До настоящего времени данный вариант оценки готовой продукции был наиболее распространенным, но теперь в связи с резкими изменениями в ценообразовании применяется реже. Его преимущество реализуется при сравнительно устойчивых ценах и проявляется в возможности сопоставления оценки в текущем учете и отчетности, что важно для контроля за правильным определением объема товарного выпуска.

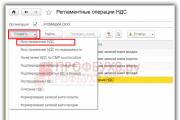

21.Документальное оформление и учет продажи продукции. Учет НДС по продажи продукции.

Основанием для отгрузки готовой продукции покупателям или отпуска со склада служат приказы-накладные отдела маркетинга организации, в которые включены два документа: приказ складу и накладная на отпуск.

Приказ-накладная оформляется в двух экземплярах: один передается экспедитору для указания количества направляемых мест, суммы оплаченного железнодорожного тарифа за пере возку продукции до станции покупателя; второй экземпляр.остается у кладовщика, по нему в карточках складского учета проставляется количество отпущенной продукции и документ передается бухгалтеру.

На основании приказа-накладной и квитанции транспортной организации бухгалтерия выписывает платежное требование для расчетов с покупателями через банк и счет-фактуру. Счета-фактуры обязаны выписывать все предприятия и организации, реализующие товары (работы или услуги), как облагаемые, так и не облагаемые налогом на добавленную.стоимость. Выписывается счет-фактура в двух экземплярах. Первый передается покупателю, а второй остается у организации, продавшей товар (выполнившей работы, оказавшей услуги). Счет-фактура может быть заполнен от руки, с использованием компьютера или пишущей машинки. Счета-фактуры, полученные от поставщиков и выставленные покупателям, хранятся в журнале учета счетов-фактур. Счета-фактуры, составленные продавцом, регистрируются в книге продаж. Они должны составляться в отношении всех товаров (работ, услуг), которые подлежат обложению НДС, в том числе по ставке О %, и освобождены от налогообложения.

Процессом реализации (продажи) называют совокупность хозяйственных операций, связанных со сбытом, продажей продукции.

Реализация продукции (работ, услуг) производится организациями по следующим ценам:

По свободным отпускным ценам и тарифам, увеличенным на сумму НДС;

По государственным регулируемым оптовым ценам и тарифам, увеличенным на сумму НДС;

По государственным регулируемым розничным ценам (за вычетом торговых скидок) и тарифам, включающим в себя НДС.

Реализация продукции осуществляется в соответствии с заключенными договорами или путем свободной продажи через розничную торговлю.

В договорах на поставку готовой продукции указывают: поставщика и покупателя; необходимые показатели по изделиям; цены; скидки; порядок расчетов; сумму налога на добавленную стоимость и другие реквизиты.

Реализация продукции производится организациями по отпускным ценам.

При установлении отпускных цен указывается франко, т.е. за чей счет производится оплата расходов по доставке продукции от поставщика до покупателя. Франко-станция назначения означает, что расходы по доставке продукции покупателю оплачивает поставщик и они включаются в отпускную цену. Франко-станция отправления означает, что поставщик оплачивает расходы только до погрузки готовой продукции в вагоны. Все же остальные расходы по перевозке готовой продукции (оплата железнодорожного тарифа, водного фрахта и т.д.) должны оплачиваться покупателем.

Основанием для отгрузки готовой продукции покупателям или отпуска ее со склада служат обычно приказы отдела сбыта организации.

На основании требований-накладных (ф. 0315006), накладных на отпуск материалов на сторону (ф. 0315007), товарно-транспортных накладных, железнодорожных накладных и других документов на отпуск продукции на сторону в бухгалтерии выписывают в нескольких экземплярах платежные требования для расчетов с покупателями через банк.

В платежном требовании указывают: наименование и местонахождение поставщика и покупателя; номер договора поставки; вид отправки; сумму платежа по договору; стоимость дополнительно оплачиваемых тары и упаковки; транспортные тарифы, подлежащие возмещению покупателям (если это предусмотрено договором); сумму налога на добавленную стоимость, выделяемую отдельной строкой. При отгрузке товаров, оказании услуг, выполнении работ, не являющихся объектом обложения по НДС, расчетные документы и реестры выписываются без выделения сумм НДС и на них делается надпись или ставится штамп "Без налога (НДС)".

Платежные требования должны быть выписаны поставщиком и сданы в банк на инкассо (т.е. поручением получить платеж от покупателя) не позднее следующего дня после отгрузки или сдачи готовой продукции грузополучателю. Второй экземпляр платежного требования отправляется покупателю для оплаты.

Для вывоза готовой продукции с территории организации представителям грузополучателя выдаются товарные пропуска на вывоз с территории организаций товарно-материальных ценностей. Пропуска подписываются руководителем и главным бухгалтером организации или уполномоченными ими лицами. Пропуском могут служить копии товарно-транспортных накладных или счетов-фактур, на которых делаются специальные разрешительные надписи.

Если готовая продукция отпускается покупателю непосредственно со склада поставщика или другого места хранения готовой продукции, получатель обязан предъявить доверенность на право получения груза.

Выполнение работ и оказание услуг бюджетные организации осуществляют на основании договоров, в которых указывают заказчиков и исполнителей, объемы и сроки выполнения работ, их стоимость и другие реквизиты.

Выполненные и сданные заказчикам работы и оказанные услуги оформляют актами приемки-передачи, на основании которых выписывают счета на оплату работ и услуг.

Начисление сумм заказчикам в соответствии с договорами и расчетными документами за готовую продукцию, выполненные работы и оказанные услуги отражают по дебету счета 220503560 "Увеличение дебиторской задолженности по доходам от рыночных продаж готовой продукции, работ, услуг" и кредиту счета 240101130 "Доходы от рыночных продаж готовой продукции, работ, услуг".

На сумму начисленного налога на добавленную стоимость (НДС) по проданной готовой продукции, работам, услугам дебетуется счет 240101130 и кредитуется счет 230304730 "Увеличение кредиторской задолженности по налогу на добавленную стоимость". При перечислении в бюджет суммы НДС дебетуется счет 230304830 "Уменьшение кредиторской задолженности по налогу на добавленную стоимость" и кредитуется счет 220101610 "Выбытия денежных средств учреждения с банковских счетов".

Фактическая себестоимость реализованной готовой продукции, оказанных услуг и выполненных работ списывается с кредита счетов 210507440 "Уменьшение стоимости готовой продукции", 210604440 "Уменьшение стоимости изготовления материалов, готовой продукции (работ, услуг)" в дебет счета 240101130 "Доходы от рыночных продаж товаров, работ, услуг". Поступления денежных средств за реализованную готовую продукцию, выполненные работы и услуги отражаются по дебету счета 220101510 "Поступления денежных средств учреждения на банковские счета" и кредиту счета 220503660 "Уменьшение дебиторской задолженности по доходам от рыночных продаж готовой продукции, работ, услуг".

Прибыль, полученная учреждением от предпринимательской деятельности, облагается налогом на прибыль в размере и порядке, установленных главой 25 Налогового кодекса РФ. Начисление налога на прибыль отражается по дебету счета 240101130 "Доходы от рыночных продаж готовой продукции, работ, услуг" и кредиту счета 230303730 "Увеличение кредиторской задолженности по налогу на прибыль". Уплата налога на прибыль учитывается по дебету счета 230303830 "Уменьшение кредиторской задолженности по налогу на прибыль" и кредиту счета 220101610 "Выбытия денежных средств учреждения с банковских счетов".

При заключении счетов результатов текущей деятельности учреждения в конце года оборотами декабря дебетуется счет 240101130 "Доходы от рыночных продаж готовой продукции, работ, услуг" и кредитуется счет 240103000 "Финансовый результат прошлых отчетных периодов".